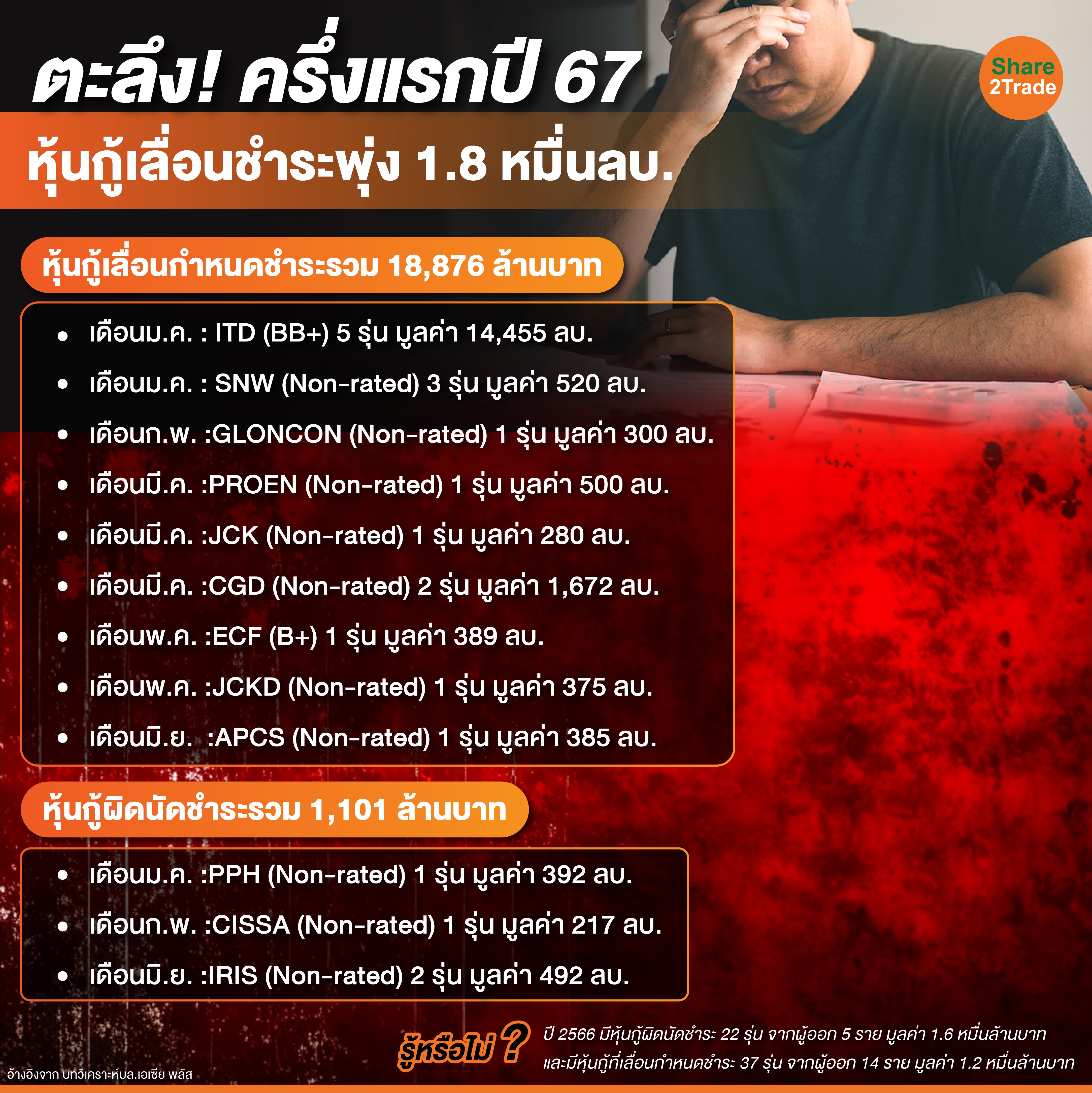

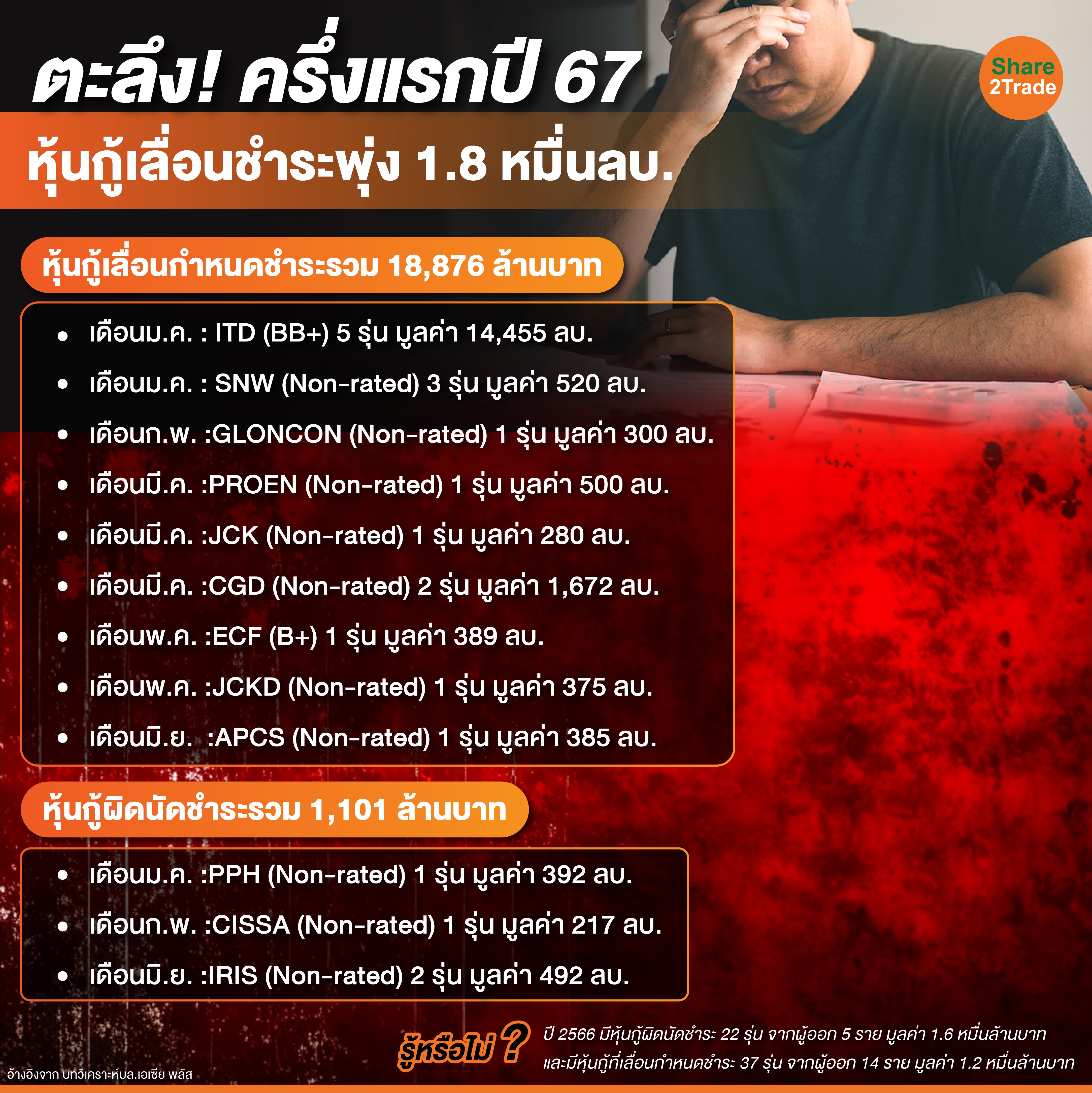

พบข้อมูลน่าสนใจ! ครึ่งแรกปี 2567 ตลาดหุ้นกู้มีการผิดนัดชำระกว่า 1.8 หมื่นล้านบาท รวมทั้งมีการเลื่อนชำระอีกด้วย ขณะที่นักลงทุนต่างชาติ ในช่วงเวลาดังกล่าว นอกจากจะขายสุทธิหุ้นไทยกว่า 1 แสนล้านบาท ยังมีการเทขายสุทธิตราสารหนี้ไทยอีกด้วยกว่า 66,514 ล้านบาท

ทีมผลิตภัณฑ์ตลาดรอง บล.เอเซีย พลัส ประเมินภาพรวมการลงทุนของตลาดตราสารหนี้ไทยยังไปได้ดี และเป็นที่ต้องการของนักลงทุน โดยเฉพาะตราสารหนี้ไทยที่มีอายุไม่ยาวมากและมีอันดับเครดิตตั้งแต่ Invesetment grade ขึ้นไป

ข้อมูลจากสมาคมตราสารหนี้ไทย หรือ ThaiBMA แสดงให้เห็นว่า สิ้นไตรมาส 2/2567 ตลาดตราสารหนี้ไทยมีมูลค่าคงค้างเท่ากับ 17 ล้านล้านบาท ขยายตัว 2.7% จากสิ้นปีที่แล้ว จากการเพิ่มขึ้นของตราสารหนี้ที่ออกโดยรัฐบาลเป็นหลัก

ในส่วนของการออกตราสารหนี้ภาคเอกชนระยะยาว (หุ้นกู้ระยะยาว) มีมูลค่า 494,371 ล้านบาท โดย 95% เป็นการออกของหุ้นกู้ในกลุ่ม Investment grade ส่วนอีก 5% เป็นกลุ่ม High yield

ซึ่งมีข้อสังเกตเพิ่มเติมว่าการออกของกลุ่มนี้มีลักษณะเป็นหุ้นกู้มีประกันในสัดส่วนที่สูงถึง 81% สำหรับในครึ่งแรกปี 2567 สูงขึ้นจาก 48% ในปี 2566 และมีอายุการออกเฉลี่ยที่ 2.2 ปี ลดลงจาก 2.5 ปี ในปี 2566

ส่วนกระแสเงินลงทุนจากต่างประเทศ (Fund flow) ของนักลงทุนต่างชาติในครึ่งแรก ปี 2567 เป็นการขายสุทธิตราสารหนี้ไทยทั้งในไตรมาส 1 และ 2 รวมเป็นมูลค่าการขายสะสมสุทธิตราสารหนี้ไทยจำนวน 66,514 ล้านบาท

ซึ่งส่วนหนึ่งเป็นผลจากการที่เฟดคงอัตราดอกเบี้ยนโยบายในระดับสูงยาวนานกว่าที่คาด ผนวกกับการที่พันธบัตรรัฐบาลของอินเดียได้ถูกรวมในการคำนวณดัชนีตราสารหนี้ตลาดเกิดใหม่ของ J.P. Morgan (GBI-EM) ที่จะส่งผลให้ตราสารหนี้ไทยมีสัดส่วนในดัชนีลดลง

“ลัพธ์พร ปานะกุล” ผู้อำนวยการฝ่ายผลิตภัณฑ์ตลาดรอง คาดว่าตลาดตราสารหนี้ในช่วงไตรมาสที่เหลือของปีนี้ Yield curve ของไทยยังจะมีการเคลื่อนไหวแบบ Sideway Down จากการสำรวจของ ThaiBMA ผู้ร่วมตลาดส่วนใหญ่คาดว่า กนง. จะคงอัตราดอกเบี้ยนโยบายที่ 2.50% ในปี 2567 โดยมี 43% ที่คาดว่ามีโอกาสที่ กนง. จะปรับลดอัตราดอกเบี้ยนโยบายลงในรอบเดือนธันวาคมซึ่งเป็นการประชุมครั้งสุดท้ายของปี

โดยช่วงต้นเดือน ก.ค.นี้เริ่มเห็น Flow การเข้าซื้อหุ้นกู้ระยะยาวมากขึ้น ซึ่งเส้นอัตราผลตอบแทนพันธบัตรรัฐบาลมีการปรับตัวลดลงสอดคล้องกับอัตราผลตอบแทนพันธบัตรรัฐบาลของตลาด US โดยนักลงทุนส่วนใหญ่ยังถือว่าหุ้นกู้ในตลาดเป็นทางเลือกที่มั่นคงและปลอดภัย

ดังนั้น กลยุทธ์การลงทุนที่เหมาะสมในช่วงนี้ ภายใต้สภาวะตลาดดอกเบี้ยที่มียังคงอยู่ในระดับสูง แต่ก็มีแนวโน้มปรับตัวลงในอนาคต คือ ทยอยสะสมซื้อหุ้นกู้โดยไม่ว่าเป็นการลงทุนผ่านตลาดแรกหรือตลาดรอง หรือลงทุนผ่านกองทุนตราสารหนี้ทั้งในและต่างประเทศ ซึ่งมองว่าสามารถขยายอายุการลงทุนให้ยาวขึ้นได้ เช่น 5-7 ปี

โดยหากปลายปีนี้ หรือต้นปีหน้า เริ่มมีการลดอัตราดอกเบี้ย นักลงทุนจะได้ประโยชน์จากราคาที่ปรับตัวเพิ่มขึ้นเนื่องจากผลตอบแทนในตลาดปรับตัวลดลง หรือกล่าวได้ว่ามีโอกาสขายทำกำไรได้ในอนาคตนั่นเอง

ทีมผลิตภัณฑ์ตลาดรอง บล.เอเซีย พลัส ประเมินภาพรวมการลงทุนของตลาดตราสารหนี้ไทยยังไปได้ดี และเป็นที่ต้องการของนักลงทุน โดยเฉพาะตราสารหนี้ไทยที่มีอายุไม่ยาวมากและมีอันดับเครดิตตั้งแต่ Invesetment grade ขึ้นไป

ข้อมูลจากสมาคมตราสารหนี้ไทย หรือ ThaiBMA แสดงให้เห็นว่า สิ้นไตรมาส 2/2567 ตลาดตราสารหนี้ไทยมีมูลค่าคงค้างเท่ากับ 17 ล้านล้านบาท ขยายตัว 2.7% จากสิ้นปีที่แล้ว จากการเพิ่มขึ้นของตราสารหนี้ที่ออกโดยรัฐบาลเป็นหลัก

ในส่วนของการออกตราสารหนี้ภาคเอกชนระยะยาว (หุ้นกู้ระยะยาว) มีมูลค่า 494,371 ล้านบาท โดย 95% เป็นการออกของหุ้นกู้ในกลุ่ม Investment grade ส่วนอีก 5% เป็นกลุ่ม High yield

ซึ่งมีข้อสังเกตเพิ่มเติมว่าการออกของกลุ่มนี้มีลักษณะเป็นหุ้นกู้มีประกันในสัดส่วนที่สูงถึง 81% สำหรับในครึ่งแรกปี 2567 สูงขึ้นจาก 48% ในปี 2566 และมีอายุการออกเฉลี่ยที่ 2.2 ปี ลดลงจาก 2.5 ปี ในปี 2566

ส่วนกระแสเงินลงทุนจากต่างประเทศ (Fund flow) ของนักลงทุนต่างชาติในครึ่งแรก ปี 2567 เป็นการขายสุทธิตราสารหนี้ไทยทั้งในไตรมาส 1 และ 2 รวมเป็นมูลค่าการขายสะสมสุทธิตราสารหนี้ไทยจำนวน 66,514 ล้านบาท

ซึ่งส่วนหนึ่งเป็นผลจากการที่เฟดคงอัตราดอกเบี้ยนโยบายในระดับสูงยาวนานกว่าที่คาด ผนวกกับการที่พันธบัตรรัฐบาลของอินเดียได้ถูกรวมในการคำนวณดัชนีตราสารหนี้ตลาดเกิดใหม่ของ J.P. Morgan (GBI-EM) ที่จะส่งผลให้ตราสารหนี้ไทยมีสัดส่วนในดัชนีลดลง

“ลัพธ์พร ปานะกุล” ผู้อำนวยการฝ่ายผลิตภัณฑ์ตลาดรอง คาดว่าตลาดตราสารหนี้ในช่วงไตรมาสที่เหลือของปีนี้ Yield curve ของไทยยังจะมีการเคลื่อนไหวแบบ Sideway Down จากการสำรวจของ ThaiBMA ผู้ร่วมตลาดส่วนใหญ่คาดว่า กนง. จะคงอัตราดอกเบี้ยนโยบายที่ 2.50% ในปี 2567 โดยมี 43% ที่คาดว่ามีโอกาสที่ กนง. จะปรับลดอัตราดอกเบี้ยนโยบายลงในรอบเดือนธันวาคมซึ่งเป็นการประชุมครั้งสุดท้ายของปี

โดยช่วงต้นเดือน ก.ค.นี้เริ่มเห็น Flow การเข้าซื้อหุ้นกู้ระยะยาวมากขึ้น ซึ่งเส้นอัตราผลตอบแทนพันธบัตรรัฐบาลมีการปรับตัวลดลงสอดคล้องกับอัตราผลตอบแทนพันธบัตรรัฐบาลของตลาด US โดยนักลงทุนส่วนใหญ่ยังถือว่าหุ้นกู้ในตลาดเป็นทางเลือกที่มั่นคงและปลอดภัย

ดังนั้น กลยุทธ์การลงทุนที่เหมาะสมในช่วงนี้ ภายใต้สภาวะตลาดดอกเบี้ยที่มียังคงอยู่ในระดับสูง แต่ก็มีแนวโน้มปรับตัวลงในอนาคต คือ ทยอยสะสมซื้อหุ้นกู้โดยไม่ว่าเป็นการลงทุนผ่านตลาดแรกหรือตลาดรอง หรือลงทุนผ่านกองทุนตราสารหนี้ทั้งในและต่างประเทศ ซึ่งมองว่าสามารถขยายอายุการลงทุนให้ยาวขึ้นได้ เช่น 5-7 ปี

โดยหากปลายปีนี้ หรือต้นปีหน้า เริ่มมีการลดอัตราดอกเบี้ย นักลงทุนจะได้ประโยชน์จากราคาที่ปรับตัวเพิ่มขึ้นเนื่องจากผลตอบแทนในตลาดปรับตัวลดลง หรือกล่าวได้ว่ามีโอกาสขายทำกำไรได้ในอนาคตนั่นเอง

ยอดนิยม

%20copy_0.jpg)

AOT สูญเสียรายได้ หลังขอคืน พื้นที่จาก “คิง เพาเวอร์” โบรกฯ หั่นคาดการณ์กำไรและราคาเป้าหมาย

_0.jpg)

3 หุ้นกลุ่มพลังงานตัวท็อป ลุ้นโชว์ฟอร์มเด่นกว่าตลาด ได้แรงหนุนราคาน้ำมัน-ก๊าซธรรมชาติพุ่ง

%20copy_0.jpg)

ปัญหา DELTA ยังไม่จบ กดดัน SET อีก 2 สัปดาห์ จับตาเม็ดเงินโยกเข้า 4 หุ้นใหญ่ SET50

_0.jpg)

TRUE หุ้นร่วง 5% สะเทือนข่าว JAS ดูดลูกค้า "พรีเมียร์ลีก" 1 ล้านคน โบรกฯ แก้ต่าง คาดมีแค่ 2 แสนคน

.jpg)

_%E0%B8%A7%E0%B8%B4%E0%B9%80%E0%B8%84%E0%B8%A3%E0%B8%B2%E0%B8%B0%E0%B8%AB%E0%B9%8C%20%E0%B8%AB%E0%B8%B8%E0%B9%89%E0%B8%99%20McDonald's%20copy.jpg)

/AW_PR_GRB_Awards_Share2Trade_520x520px.jpg)